Une fiscalité élastique sur les carburants pour amortir les variations de prix

La hausse des prix à la pompe met les décideurs publics devant un dilemme : comment protéger le budget des consommateurs tout en les incitant à la décarbonation ? Cette note soutient qu’une nouvelle architecture de la fiscalité sur les carburants permettrait de concilier ces objectifs : en cas de flambée du baril sur les marchés internationaux, le taux de la taxe diminuerait afin d’atténuer l’impact sur les prix à la pompe ; inversement, il augmenterait lorsque les prix baissent, afin de préserver l’incitation à décarboner.

Les fortes fluctuations récentes sur les prix à la pompe ont mis en exergue le double défi de l’action publique : renforcer les politiques de décarbonation tout en protégeant les consommateurs des hausses de prix trop brusques. Or, si la fiscalité actuelle fournit un signal-prix utile à long terme, elle répond mal aux enjeux liés à la volatilité des prix à court et moyen terme.

Ce défaut a d’abord été mis en lumière lors du mouvement des Gilets jaunes. La hausse de la taxe carbone, prévue de façon programmée et rigide, s’est alors ajoutée à une hausse conjoncturelle des prix du baril, créant une « double contrainte » et un sentiment d’impasse pour certains automobilistes. Plus récemment, face à l’envolée des prix du baril, le gouvernement s’est vu poussé à improviser des mécanismes de correction des prix, comme la remise à la pompe et le bouclier tarifaire, qui ont fortement ponctionné les finances publiques.

Cette note soutient qu’il est possible de mieux protéger les consommateurs des variations de prix en modifiant l’architecture de la fiscalité sur les carburants. En cas d’envolée des prix internationaux du baril, le taux de taxe pourrait diminuer afin d’atténuer l’impact sur les prix à la pompe. Inversement, le taux de taxe augmenterait lorsque les prix baissent, afin de préserver l’incitation à décarboner. Ce système corrige ainsi le problème fondamental de la fiscalité actuelle : la déconnexion entre le taux des taxes et le prix payé par le consommateur.

Cette « fiscalité élastique » reprend l’intuition d’un système mis en place entre 2000 et 2002, appelé alors « TIPP flottante », mais elle en corrige les principaux défauts. Un pilotage annuel du barème permet ici de maîtriser la dépense publique et d’améliorer sa réactivité. Deux simulations menées dans cette note soulignent l’impact faible, voire positif, de cette fiscalité élastique sur les recettes fiscales de l’État.

La fiscalité élastique serait également utile pour supprimer les taux réduits de taxe dont bénéficient certains secteurs. Le Projet de loi de finances 2024 prévoit ainsi d’augmenter progressivement la fiscalité sur le gazole pour le BTP et l’agriculture, reprenant une trajectoire de hausse prévue en 2019 mais reportée chaque année depuis. Une fiscalité élastique, en modulant les hausses de taxes selon le prix final du carburant, éviterait de soumettre les entreprises à des augmentations de prix trop brusques et limiterait le risque de reporter une nouvelle fois cette harmonisation des taux.

Introduction : une fiscalité insensible au prix à la pompe

En août, les prix du pétrole à la pompe ont à nouveau dépassé les deux euros par litre dans certaines stations-service, suite aux annonces de la Russie et l’OPEP d’une baisse de leur production. Pourtant, ces prix étaient à la baisse le mois précédent, et presque deux fois plus faibles début 2020. Cette séquence, parmi de nombreuses autres, illustre la volatilité des prix constatés par les automobilistes. Ces brusques variations sont généralement subies, faute de temps pour adapter son mode de transport, sans pour autant susciter les transformations requises par les impératifs climatiques.

Quelques années plus tôt, en 2018, la hausse du prix des carburants aboutit au mouvement des Gilets jaunes et au gel de la fiscalité sur les énergies fossiles. Pour la majorité des experts, la mobilisation contre la taxe carbone procédait d’une mauvaise compréhension des mécanismes de prix des carburants. Une grande partie de la hausse des prix à la pompe sur cette période provenait en effet des mouvements sur les marchés internationaux du pétrole. La principale erreur du gouvernement aurait donc été un défaut de communication sur les origines de cette hausse, ainsi qu’un manque de redistribution vers les ménages modestes.

Cette note apporte un point de vue complémentaire. Le rejet par les Gilets jaunes de la taxe carbone nous semble en effet questionner une faiblesse importante du dispositif fiscal. L’augmentation planifiée de la taxe, sans tenir compte du contexte des prix internationaux du baril, s’est avérée une construction trop rigide. Elle a conduit à superposer la hausse de la fiscalité sur les carburants à la hausse des prix sur les marchés du pétrole, alors même que les possibilités pour les ménages et les entreprises de trouver des alternatives à court terme sont limitées. A cette lumière, c’est tout le système conçu en 2015, basé sur une trajectoire de hausse régulière de la fiscalité sur plusieurs années, qui semble vulnérable au prix du baril. Pourtant, ce même système est à nouveau mobilisé dans le Projet de loi de finances de 2024 pour augmenter les taxes sur les carburants dans certains secteurs (BTP, agriculture).

Plus généralement, c’est tout le système fiscal qui est questionné ici, face au double enjeu de décarboner et de protéger le consommateur. Certes, le système actuel fournit un signal-prix à long terme, mais sans s’inquiéter des nombreuses variations à court et moyen terme. Est-il nécessaire de maintenir un taux élevé de taxe quand les prix du marché s’envolent ? Non, car c’est bien le prix final qui oriente les comportements, et pas le taux de taxe. Et quand les prix s’effondrent, ne faudrait-il pas augmenter ces taux pour maintenir l’incitation à décarboner ? A rebours de ces objectifs, la fiscalité actuelle contribue même à accentuer la volatilité des prix, car les variations de prix se répercutent sur la TVA et donc sur le prix à la pompe.

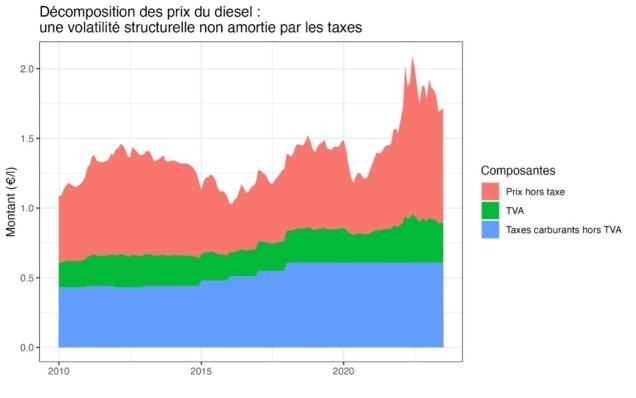

La conséquence est une forte volatilité des prix, illustrée dans le graphique ci-dessous pour le gazole. Les taxes, qui représentent entre 40 % et 60 % du prix total, n’atténuent pas la forte volatilité du prix hors taxe, qui se compose essentiellement du coût du produit pétrolier, plus les étapes de raffinage et de distribution :

Suite au mouvement des Gilets jaunes, de nombreuses propositions ont émergé pour améliorer la fiscalité sur les carburants, mais aucune ne semble répondre à cette faiblesse fondamentale. Elles consistaient, dans leur grande majorité, à flécher les recettes des taxes vers les ménages[1] – avec une priorité plus ou moins importante pour les ménages les plus modestes ou ceux fortement dépendants des prix de l’énergie (gros rouleurs ou occupants de passoires thermiques). Quelques travaux proposaient également d’utiliser une partie de cette manne pour financer des infrastructures.[2] Enfin, de nombreux travaux ont pointé l’importance de réaliser des aides ciblées pour les publics les plus vulnérables.[3] Ces réflexions ont marqué une avancée notable dans l’analyse et la conception des politiques publiques, en portant l’attention au-delà du seul critère de revenu, sur les situations concrètes des personnes. Elles sont restées dans une logique de compensation, consistant à taxer puis à redistribuer aux publics les plus précaires.

Cette approche compensatoire ne semble pas avoir levé toutes les réticences. Elle a été rejetée par une grande partie des citoyens, sceptiques ou méfiants quant au fait de réellement récupérer l’argent prélevé par les taxes. Elle ne semble pas non plus avoir convaincu l’exécutif de relancer le sujet de la fiscalité sur les carburants. Si les redistributions ciblées nous semblent présenter des intérêts réels, nous pensons qu’il est également possible, en parallèle, d’envisager une logique plus préemptive, consistant à taxer moins en cas d’envolée des prix du baril, et davantage en cas de baisse.

Avant de poursuivre, précisons ici notre pensée : il ne s’agit pas d’augmenter la taxe carbone, mais d’améliorer le système fiscal pour réduire la volatilité du prix des carburants. Cette évolution est un sujet distinct d’une relance de la fiscalité carbone, même si elle peut l’accompagner et la faciliter en lissant les augmentations de prix perçus par les consommateurs.

La suite de cette note détaille la proposition de façon plus opérationnelle. Elle explore ensuite son impact sur les finances publiques, et son articulation possible avec la suppression progressive des niches fiscales pour certains secteurs. Enfin, elle esquisse quelques arguments théoriques qui justifient le changement de focale proposé ici.

1.La fiscalité élastique : modalités opérationnelles

Notre proposition consiste à moduler la fiscalité en fonction des prix internationaux du baril. En cas de hausse de ces prix, le taux de fiscalité serait légèrement réduit, atténuant l’impact sur le consommateur. Inversement, en cas de baisse des prix internationaux, le taux de fiscalité augmenterait légèrement. Le terme d’ « élasticité » est un concept usuel en économie pour désigner l’intensité de la réaction d’une grandeur à une variation de prix. C’est pourquoi il nous semble approprié de parler ici de « fiscalité élastique ».

Ce système se base sur l’idée que si le prix du baril augmente, l’incitation à décarboner est déjà présente : il n’est pas nécessaire d’ajouter la contrainte fiscale à la contrainte des marchés. Inversement, si les prix du baril baissent, l’augmentation automatique de la fiscalité permet de protéger la rentabilité des alternatives bas-carbone (voitures électriques, transports en commun, etc.) et de préserver les recettes fiscales de l’Etat. Ce système présente donc le double intérêt de mieux protéger les consommateurs de la volatilité des prix et de maintenir une incitation à décarboner les transports.

Cette taxe élastique prendrait la forme d’un barème, où le taux de taxe dépend du prix international du baril. Nous proposons que, conformément au droit en vigueur, ce dispositif soit voté lors des lois de finances, comme tous les autres impôts et taxes. Le fait de voter un barème plutôt qu’un taux fixe n’est pas entièrement nouveau : il s’apparente à ce qui est déjà pratiqué pour le bonus-malus automobile, calibré depuis 2008 sur les émissions de CO2 de chaque véhicule. Chaque année, le Parlement pourrait décider de modifier ce barème, en fonction de ses objectifs en termes de décarbonation, d’efforts demandés aux automobilistes et de recettes fiscales pour l’année à venir. Ce barème pourrait inclure un niveau minimum afin de s’articuler avec l’extension prévue du marché européen de quotas d’émission, dit ETS 2, au secteur des transports.

L’évolution du taux serait ensuite appliquée automatiquement au cours de l’année calendaire, ce qui permettrait de l’activer sans délai en cas de hausse des prix. Concrètement, au niveau des stations-service, le barème serait ajusté de façon hebdomadaire, en fonction des prix observés du baril sur les marchés internationaux. Cette fréquence hebdomadaire permettrait d’éviter de gérer des changements trop fréquents pour les distributeurs, tout en étant adaptée aux vitesses de transmission des prix entre les marchés internationaux et les prix à la pompe, qui sont également de l’ordre de quelques jours[4].

Il s’agit ici de changer de perspective dans la conception des taxes sur les carburants, en tenant compte du prix réel payé par le consommateur. Actuellement, le taux de fiscalité est constant. Celui-ci a le mérite de la simplicité. Mais appuie-t-il au bon endroit ? En effet, c’est bien le prix final à la pompe, et non le niveau de taxe, qui influence le comportement des acteurs économiques – à la fois pour l’action climatique et pour ses impacts socio-économiques.

2. Une intuition économique récurrente

L’idée d’une taxation élastique s’inscrit dans une histoire vieille de plusieurs décennies. Un dispositif semblable, la « TIPP flottante », a été mis en place sous le gouvernement Jospin entre 2000 et 2002. Cependant, certains défauts dans sa gouvernance ont conduit à son abandon : son délai de réaction, et surtout la nécessité de devoir voter chaque hausse de taxe (voir annexe 1 pour plus de détails). Elle a ensuite été évoquée par François Hollande en 2012, puis par Emmanuel Macron en novembre 2018, suite au mouvement des Gilets jaunes.[5] En 2019, une note du Conseil d’Analyse Économique sur la taxe carbone propose également, parmi plusieurs recommandations, de moduler la fiscalité carbone en cas de forte hausse des prix.[6]

La situation créée par la guerre en Ukraine mérite également d’être évoquée. Alors que les prix à la pompe s’envolaient, le gouvernement a mis en place une réduction à la pompe, dont le montant a varié dans l’année entre 10 et 30 centimes d’euros TTC par litre en métropole[7]. Ce mécanisme constitue également une forme de taxation élastique : quand les prix s’élèvent trop fortement, le gouvernement réduit les taxes sur les carburants. Par la suite, le gouvernement a demandé des efforts sur les prix au pétrolier français Total, mais sans mettre en place de dispositif contraignant.

La fiscalité élastique envisagée ici présente cependant plusieurs avantages par rapport à ces divers dispositifs. Par rapport à la TIPP flottante, le vote d’un barème annuel permet ici un meilleur contrôle de la dépense publique, une plus grande réactivité face aux évolutions de prix, et évite de mettre le Parlement dans la situation de devoir voter régulièrement des hausses de taxe. Par rapport à la remise à la pompe, la fiscalité élastique s’applique aux hausses mais aussi aux baisses de prix, ce qui en limite l’impact pour les finances publiques et sécurise mieux les alternatives bas-carbone. En étant indexée sur les prix de marché, elle présente une meilleure efficience que les dispositifs basés sur des prix bloqués (comme le bouclier tarifaire) ou sur des subventions fixes (comme les remises à la pompe). Enfin, elle répartit l’effort équitablement entre les entreprises, tandis que les efforts demandés à Total présentaient le défaut de faire peser tout le poids sur une entreprise.

Au-delà de la situation conjoncturelle actuelle, limiter la volatilité des prix du pétrole est un enjeu durable de l’action publique. Les pays pétroliers jouent sur leur production pour influencer les cours mondiaux selon leurs intérêts économiques ou géopolitiques du moment. Les cycles de crises et d’essors économiques influent sur la demande mondiale. A long terme, l’épuisement des ressources pétrolières pousse les prix à la hausse, mais les progrès technologiques (véhicules bas-carbone, techniques de forage avancées…) et les organisations plus sobres en carburant (transports en commun, covoiturage, urbanisme…) contribuent à réduire la demande. L’offre et la demande d’énergies fossiles restent ainsi soumises à des incertitudes si nombreuses, si radicales, que cette volatilité est appelée à persister. Ce constat plaide pour mettre en place des solutions pérennes face à ce risque.

3. Deux scénarios illustratifs

Afin de quantifier les impacts d’une taxe élastique, nous étudions ici deux scénarios : une taxe légèrement élastique, identique à la « TIPP flottante » mise en place par le gouvernent Jospin, et une taxe fortement élastique. Nous étudions comment auraient évolué les prix à la pompe si ces dispositifs avaient été mis en œuvre depuis 2010.

Concrètement, un système de taxe flexible implique de fixer deux paramètres : l’élasticité de la taxe, c’est-à-dire le degré d’amortissement recherché ; et le niveau moyen de taxe, qui influence le montant annuel payé par les automobilistes et le niveau de recettes fiscales. Ces deux paramètres correspondent à des choix économiques et politiques qu’il ne convient pas de trancher ici, mais dont on peut explorer les implications.

Le premier choix concerne le degré d’élasticité que l’on recherche. Faut-il une taxe très élastique, qui baisserait fortement en cas de flambée des prix pour absorber la majorité des fluctuations, ou bien une taxe plus rigide ? Plus la taxe est élastique, plus le consommateur sera protégé de la volatilité des prix, en contrepartie d’une plus grande incertitude sur les recettes fiscales de l’État.

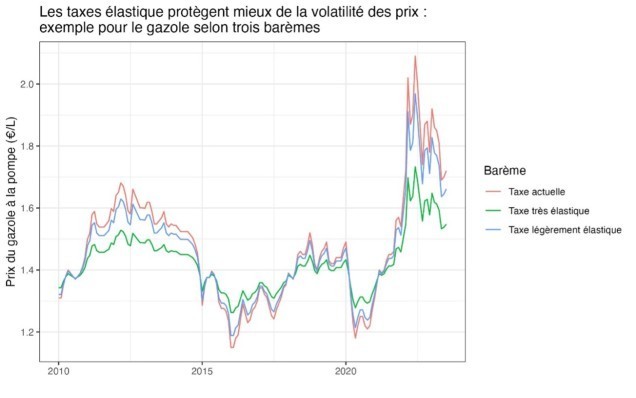

Pour illustrer ce choix du niveau d’élasticité de la taxe sur les carburants, nous pouvons regarder comment auraient évolué les prix du gazole depuis 2010 avec une taxe élastique. Nous choisissons ici le gazole à titre d’exemple car il représente encore 75% des carburants routiers consommés en France en 2022[8], mais le même raisonnement s’applique aux autres carburants et combustibles fossiles.

Nous considérons deux scénarios :

- Une taxe légèrement élastique (courbe bleue sur le graphique ci-dessous), couvrant 17 % des variations du prix du brut. Ce taux n’est pas choisi au hasard : il permet très exactement d’annuler les variations du montant de TVA. Les recettes fiscales publiques seraient ainsi constantes par litre de carburant, annulant l’effet pro-cyclique du système actuel, mais sans effet contra-cyclique. Le montant des recettes fiscales serait plus stable qu’aujourd’hui.

- Une taxe très élastique (courbe verte), qui couvre la moitié des variations du prix du brut. Autrement dit, à chaque augmentation du prix, la taxe sur les carburants baisse pour amortir la moitié de cette augmentation (et inversement en cas de baisse du prix). Ce mécanisme permet d’avoir une fiscalité contra-cyclique, protégeant davantage les consommateurs des variations de prix, mais avec une incertitude supplémentaire sur les recettes publiques, qui peuvent augmenter (en cas de baisse des prix) ou diminuer (en cas de hausse des prix).

Nous comparons ces deux options à la situation actuelle, indiquée en rouge, qui correspond à une taxe parfaitement rigide. Les résultats sont représentés sur le graphique ci-dessous :

La taxe légèrement élastique présente déjà un effet visible d’amortissement dans les cas de fortes variations. Elle aurait ainsi permis d’éviter de dépasser les 2 €/L en 2022. La taxe fortement élastique présente un effet de lissage encore plus marqué, à la hausse comme à la baisse. Le prix n’aurait ainsi pas dépassé 1,73 €/L en 2022. Avec un tel dispositif, on peut envisager que les dispositifs exceptionnels de remise à la pompe mis en place cette année-là n’auraient pas été nécessaires.

4. Un coût limité et pilotable pour les finances publiques

Quel serait l’impact sur les finances publiques ? Ce point est évidemment crucial, car l’ensemble des recettes de TICPE – pour l’ensemble des produits pétroliers, et non seulement le gazole – représentait 32 milliards d’euros en 2022[9]. Le risque d’une perte de recettes est ainsi un enjeu majeur, dans le scénario d’une hausse durable des prix aboutissant à baisser les taxes.

Pour gérer ce risque, un pilotage pourrait avoir lieu annuellement en loi de finances, en décalant le barème à la hausse ou à la baisse. Bercy pourrait ainsi estimer le barème nécessaire pour maintenir un certain niveau de recettes pour les finances publiques, à l’instar de ce qui est pratiqué pour le bonus-malus automobile. Les recettes fiscales seraient aussi élevées qu’actuellement en moyenne, et aussi prévisibles, en mobilisant la même méthode d’estimation à partir d’hypothèses de la consommation de carburant à venir.

Cependant, même sans pilotage, le coût total serait probablement limité. Selon nos estimations, si ce dispositif avait été mis en place en 2010 sans pilotage, les recettes publiques auraient baissé de 2 % sur la période avec une taxe légèrement élastique et de 6 % avec une taxe très élastique. En partant d’une simple règle de trois, sachant que le gazole représente environ 75 % du carburant routier consommé en France, l’impact aurait donc été de l’ordre de 500 millions € par an en moyenne avec une taxe légèrement élastique, et de 1,5 milliards € avec une taxe très élastique.

Ce coût doit d’ailleurs être mis en regard des autres mesures d’urgence actées à cause de la rigidité de la taxe actuelle. En comparaison, la ristourne à la pompe mise en place sur neuf mois a coûté près de 8 milliards d’euros €, soit autant que la mise en place d’une taxe légèrement élastique depuis 2010.[10] On peut supposer qu’une taxe élastique aurait pu éviter cette remise ponctuelle. Elle aurait aussi (peut-être !) pu éviter le gel de la taxe carbone et les multiples reports du rattrapage de la fiscalité sur le gazole non-routier, ou encore les remises à la pompe demandées à Total et aux autres distributeurs.

Enfin, une fiscalité élastique contribue à lutter contre l’inflation et les phases de ralentissements économiques par son caractère contra-cyclique, avec tous les effets positifs d’un tel stabilisateur automatique. Sur la période 2010–2023, on peut donc estimer qu’une taxe élastique aurait eu un bilan fortement positif sur les finances publiques, une fois tous les paramètres pris en compte.

5. Un dispositif utile pour la lutte contre les dépenses fiscales

Le gouvernement a annoncé sa volonté de lutter contre les dépenses fiscales défavorables au climat dans le Projet de loi de finances pour 2024. En particulier, il a proposé un alignement de la fiscalité sur le gazole non routier de l’agriculture et du BTP avec le gazole routier, qui doit se faire de façon progressive entre 2024 et 2030.

Nous retrouvons ici la mécanique utilisée pour la taxe carbone : l’augmentation de la fiscalité est pensée de façon indépendante du prix du baril. N’y a-t-il pas un risque d’aboutir à nouveau à un report ou à un gel en cas de hausse des prix du baril ? L’histoire récente souligne que ce risque est ici non négligeable : cet alignement de la fiscalité a été annoncé chaque année depuis le PLF pour 2019 et systématiquement reporté.

Une fiscalité élastique, tenant compte du prix final à la pompe, semble réduire ce risque et fournir une solution acceptable pour tous les acteurs. La taxe élastique peut en effet être combinée à une augmentation progressive des taux de taxe, via le pilotage du barème en loi de finances. Le Parlement pourrait voter des barèmes augmentant progressivement, avec éventuellement une trajectoire sur plusieurs années pour donner de la visibilité aux acteurs. Avec ce dispositif, le rattrapage de fiscalité se ferait uniquement en cas de baisse ou de stagnation des prix internationaux du baril. Cela éviterait de soumettre les entreprises à une hausse excessive des prix, tout en maintenant une incitation à décarboner, même en cas de baisse des prix du baril.

6. Justification théorique du dispositif

Si l’intuition d’une taxe élastique est politiquement bien identifiée, avec des propositions récurrentes et même une application concrète pendant deux ans entre 2000 et 2002, il est cependant frappant de remarquer qu’elle est très largement absente de la littérature académique à notre connaissance, alors que la taxe carbone dite « pigouvienne » (c’est-à-dire à taux fixe) fait l’objet d’une littérature foisonnante.[11] On peut cependant esquisser ici quelques justifications théoriques en faveur d’un tel dispositif.

Concrètement, le système de taxe élastique consiste à changer de focale : on ne regarde plus le taux de taxe mais le prix final pour le consommateur. Ce nouveau point de vue nous semble justifié, car sous l’angle théorique de l’économie néoclassique, c’est bien le prix final sur le consommateur qui incite au changement de comportement.

Considérer uniquement un taux de taxe semble un héritage du passé, issu d’une logique où il convient de taxer les externalités dans une approche coût-bénéfice. La taxe était alors calculée pour être égale au dommage climatique. Pourtant, face à la difficulté d’estimer correctement les dommages climatiques (comment quantifier de façon monétaire les famines, migrations et pertes de vie liées au changement climatique ?), cette approche est de plus en plus délaissée par les économistes. Il s’agit désormais de fixer un niveau de contrainte permettant d’atteindre des objectifs définis politiquement : ceux de l’Accord de Paris au niveau mondial ; la neutralité carbone en 2050 aux niveaux européen et français. Autrement dit, les travaux des économistes sont passés d’une logique de « coût-bénéfice » à une approche dite de « coût-efficacité ». Raisonner sur le niveau final de prix avec une taxe élastique s’inscrit dans cette nouvelle approche. Elle permet également de se rapprocher de l’effet ressenti par les citoyens et les consommateurs, pour lesquels la principale boussole est le prix à la pompe, et non le taux de taxe.

Sur un plan théorique, une fiscalité élastique apparait à mi-chemin entre un système fiscal traditionnel où le taux est fixe et fournit ainsi un signal-prix stable, et un système de permis d’émissions (comme l’EU ETS) où le prix varie mais garantit l’atteinte de l’objectif. Elle fournit un compromis entre les forces et faiblesses de ces deux dispositifs.

En outre, une taxe élastique présente l’avantage de réduire la volatilité des prix pour les ménages et les entreprises. Limiter les hausses permet d’éviter les ajustements brutaux de production ou de mode de vie, qui sont généralement les plus coûteux et dommageables. Elle agit donc comme une forme d’assurance, dont les bénéfices sont bien identifiés par la théorie économique. En limitant également les variations à la baisse, une taxe élastique contribue aussi à sécuriser les investissements bas-carbone, en apportant une forme de garantie sur leur compétitivité relative. Enfin, d’un point de vue macro-économique, un système de taxe inverse aux prix de marché est contra-cyclique par nature. Il joue ainsi un rôle de stabilisateur automatique de l’économie, dont l’utilité est, là encore, avérée. L’intérêt théorique d’un système de taxation plus amortisseur nous semble donc fondé, même si des recherches spécifiques seraient utiles pour en préciser les contours exacts.

Conclusion

Les fortes augmentations sur les prix à la pompe montrent que les politiques publiques doivent aujourd’hui faire face à un double défi : maintenir les incitations à décarboner sans faire peser un poids excessif ou soudain sur les consommateurs. La fiscalité actuelle sur les carburants renchérit le prix des énergies fossiles et fournit un signal-prix utile à long terme. Cependant, elle ne répond pas aux enjeux de volatilité des prix à court et moyen terme, car le niveau de taxe est fixé indépendamment du prix payé par le consommateur.

Cette faiblesse du dispositif fiscal actuel a été mise en lumière en 2018 lors du mouvement des Gilets jaunes. Les hausses des taxes prévues en 2018 se sont superposées à la hausse des prix du baril de pétrole, menant au rejet puis au gel de cet instrument économique. La concomitance de ces deux hausses n’est pas le fruit d’un hasard malencontreux, mais la conséquence d’une faiblesse dans l’architecture du dispositif fiscal. Est-il nécessaire de maintenir un taux élevé de taxe quand les prix du marché s’envolent ? Nous pensons que non, car c’est bien le prix final qui oriente les comportements, et pas le taux de taxe.

Face à ces constats, cette note donne à voir une fiscalité qui tient compte des prix internationaux du baril de brut, et donc du prix payé par le consommateur. En cas de forte hausse, le taux de taxe sur les carburants diminuerait, afin de limiter – mais sans l’annuler – cette hausse. Et inversement, en cas de baisse des prix, le taux de taxe pourrait augmenter pour limiter cette baisse.

Autrement dit, plutôt qu’une taxe à taux fixe, il s’agit de mettre en place un barème, où le taux de taxe dépend du prix du baril – et donc du prix à la pompe. Ce dispositif permet de maintenir le signal-prix, tout en protégeant mieux les ménages et les entreprises de la volatilité des prix. Il contribue également à sécuriser les investissements bas-carbone en limitant la baisse du prix des énergies fossiles quand les marchés internationaux sont eux-mêmes orientés à la baisse.

Ce dispositif reprend les intuitions de la TIPP flottante mise en place par le gouvernement Jospin entre 2000 et 2002. Il corrige cependant ses principaux défauts, via un pilotage annuel en loi de finances permettant de maîtriser la dépense publique et de garantir une meilleure réactivité aux variations de prix. Il semble également plus pérenne et efficient que des mesures ponctuelles prises parfois dans l’urgence, à l’instar de la remise à la pompe en 2022 ou des efforts demandés aux distributeurs.

Une fiscalité élastique comprend deux paramètres, qui doivent faire l’objet d’un choix politique et économique. Le premier est le taux d’élasticité, c’est-à-dire le niveau de réaction de la taxe en cas de hausse des prix internationaux. Une élasticité forte protège davantage le consommateur, mais présente plus d’incertitudes pour les finances publiques. Le second paramètre est le taux de taxe moyen visé. Il peut être utilisé pour piloter les recettes publiques attendues à travers un ajustement annuel en loi de finances, à l’instar du dispositif du bonus-malus.

Cette note explore deux exemples illustratifs sur la période 2010–2023 : une taxation légèrement élastique et une taxation fortement élastique. Même sans pilotage, l’impact sur de ce dispositif sur les recettes fiscales semble limité selon nos simulations : elles auraient baissé de 2 % pour une taxe légèrement élastique et de 6 % pour une taxe très élastique. Le coût réel net est cependant bien inférieur si l’on considère qu’une taxe élastique aurait pu éviter de devoir mettre en place une remise à la pompe en 2022 pour un coût de 8 milliards € en neuf mois… En outre, en amortissant les hausses de prix, le dispositif contribue à lutter contre l’inflation et les ralentissements économiques, préservant ainsi les recettes fiscales de l’Etat. En tenant compte de tous ces paramètres, le bilan d’une fiscalité élastique aurait alors été nettement positif sur la période 2010–2023, à la fois pour les finances publiques et en termes socio-économiques. Elle aurait même, peut-être, pu éviter l’épisode des Gilets jaunes et le gel de la taxe carbone.

La fiscalité élastique présente également des atouts pour supprimer les niches fiscales défavorables au climat. Le Projet de loi de finances 2024 propose de mettre fin aux taux réduits dont bénéficient certains secteurs comme le BTP et l’agriculture. Pourtant, le dispositif envisagé est le même qui a échoué en 2018, avec une remontée progressive des taux conçue indépendamment du prix payé par ces acteurs économiques. Au vu des nombreux reports et gels qui ont sanctionné récemment les volontés d’harmoniser la fiscalité sur les carburants, une approche plus souple semble être un levier à considérer pour concevoir des politiques climatiques mieux acceptées, plus efficaces et plus pérennes.

Remerciements

L’auteur remercie Madeleine Péron, Florian Morvilliers, Yohanan Kasriel, Patrice Geoffron, Nicolas Riedinger et Thierry Pech pour leurs retours précieux.

Annexe 1 : La « TIPP flottante » du gouvernement Jospin, un précédent inspirant mais imparfait

Entre octobre 2000 et juillet 2002, face à l’envolée des prix du pétrole brut sur les marchés internationaux, la France a fait évoluer son système de taxation avec la mise en place d’une taxe dite « TIPP flottante »[11] sur les produits pétroliers. Ce système prévoyait qu’une baisse de taxe serait déclenchée en cas de forte hausse des prix internationaux ; et inversement en cas de baisse.

Le dispositif de « TIPP flottante » du gouvernement Jospin était conçu pour limiter la hausse des prix à la pompe tout en étant neutre pour les finances publiques, au moyen d’un jeu de vases communicants entre les recettes de TVA et les recettes sur les carburants. En effet, en cas de hausse des prix, les recettes de TVA augmentent. La baisse de la taxe sur les carburants était conçue pour être égale à l’augmentation des recettes de TVA. Le dispositif permettait ainsi de réduire le prix à la pompe d’environ 10% en cas de hausse, et de freiner les baisses dans les mêmes proportions.

Dans un premier temps, la mise en œuvre du dispositif a effectivement permis de juguler la hausse des prix grâce à une baisse des taxes. Cependant, lorsque les prix de marché ont diminué, à la veille d’élections municipales, le Parlement n’a pas voté la hausse qui aurait dû avoir lieu, générant ainsi un fort déficit de recettes publiques. La TIPP représentait alors près de 10% des recettes fiscales, et la perte pour l’État a atteint 1,3 milliards d’euros sur la période.[13] Ce dispositif a été supprimé par la droite après son retour au pouvoir en 2002.

L’autopsie du dispositif révèle qu’il a su fonctionner, mais qu’il souffrait de trois défauts importants : la gouvernance, les délais et la complexité. Ce mécanisme a d’abord péché par sa gouvernance, qui supposait implicitement que le Parlement pourrait voter sans peine des hausses de taxes sur le carburant, quel que soit le contexte national et international. En outre, le recours à un vote au Parlement impliquait des délais significatifs, de l’ordre de plusieurs semaines, alors que les variations du cours international du pétrole peuvent se faire dans une même journée, et se répercutent ensuite en quelques jours sur les prix à la pompe[14] (cette transmission se faisant d’ailleurs plus vite pour les hausses que pour les baisses[15]). Enfin, ce dispositif a suscité certaines critiques quant à sa complexité, avec un dispositif parfois qualifié d’”usine à gaz”[16], l’idée d’une baisse de la taxe à hauteur des gains sur une autre taxe n’étant pas toujours simple à suivre.

Annexe 2 : Sources de données

Les calculs et le graphique ont été réalisés en estimant les prix de vente hors taxe en France depuis 2010, puis en appliquant les taux actuels de taxes sur les carburants et de TVA. Les prix de vente au détail proviennent de l’INSEE : « Prix moyens mensuels de vente au détail en métropole – Gazole (1 litre) ». Les taux de taxe sur les carburants ont été récupérées dans les publications du CGDD sur les prix des produits pétroliers, éditions 2021, 2022 et 2023. Les taux de TVA historiques proviennent du site de l’Institut des Politiques Publiques.

Annexe 3 : Détail de la fiscalité actuelle

Les taxes sur les carburants représentent une composante importante du prix final à la pompe : entre 40% et 60% environ selon les carburants et les fluctuations du cours international du baril. Le prix total se compose à grands traits de trois éléments :

i) Le prix hors taxe, qui est majoritairement composé du prix du produit pétrolier fixé par les marchés internationaux. Nous intégrons également à cette composante les autres coûts hors taxe : transport, distribution et raffinage ;

ii) Les taxes sur les carburants (dites “accises sur l’énergie”, et anciennement dénommées TIPP jusqu’en 2011 puis TICPE), qui incluent une composante carbone, ainsi que des taxes régionales pour une part minime. C’est cet élément que nous proposons de rendre élastique ;

iii) La TVA, qui s’applique aux deux éléments précédents.

Ces trois composantes sont représentées sur le graphique ci-dessous, qui illustre la volatilité des prix internationaux du brut et son impact sur le prix final à la pompe.

Annexe 4 : Détails opérationnels

La mise en place d’une taxe élastique implique de définir une relation entre le prix du brut et le niveau de taxe. Pour rendre le dispositif le plus lisible possible, nous proposons une relation linéaire, autrement dit une fonction τ(pht)=a*pht + b , où τ est le taux de taxe et pht le prix hors taxe.

La décision politique revient donc à fixer les deux paramètres a et b. a est le degré d’élasticité, pour lequel nous avons étudié 2 valeurs possibles. b est le paramètre d’ordonnée à l’origine. En choisissant b tel que le niveau de taxe moyen en 2010 soit le même avec une taxe flexible qu’avec le système actuel (soit 0,61 euros/L), on obtient par exemple les fonctions suivantes pour les deux niveaux d’élasticité étudiés :

Le choix du paramètre b peut être révisé chaque année en loi de finances, en fonction de choix politiques concernant les niveaux de taxe et de recette attendus, ainsi que le prix final visé pour le consommateur.

Dans cette note, on utilise un paramètre b choisit comme si la taxe flexible avait été mise en place en 2010, c’est-à-dire pour avoir une taxation moyenne de 0,61 euros/L avec les prix de 2010.

Les deux barèmes de taxe élastique étudiés sont représentés dans le graphique ci-dessous :

Ils aboutissent aux taux de taxation représentés dans les graphiques ci-dessous, en euros par litre de carburants :

Evolution du taux de taxe qui aurait été observé

entre 2010 et 2023 avec des taxes élastiques (sans pilotage)

On retrouve le fait que le niveau de taxe total (i.e. avec TVA) est constant avec la taxe faiblement élastique. Le taux a en effet été choisi afin de maintenir les recettes publiques constantes, la baisse des taxes carburants étant compensée par la hausse de TVA. Cette compensation est atteinte lorsque la pente a du barème est telle que : a=TVA1+TVA , où TVA indique le taux de TVA.

Avec la taxe fortement élastique, la fiscalité totale devient contra-cyclique, permettant de réduire la facture plus significativement en cas d’envolée des prix, et inversement de davantage maintenir le prix en cas de chute du marché du baril.

[1] Conseil d’Analyse Economique, “Pour le climat : une taxe juste, pas juste une taxe”, Dominique Bureau, Fanny Henriet et Katheline Schubert, 2019.

[2] “Climat et fiscalité : trois scénarios pour sortir de l’impasse”, Antoine Guillou (Terra Nova) et Quentin Perrier (I4CE), 2019.

[3] Haut conseil pour le climat, « Acter l’urgence, engager les moyens », Rapport annuel 2023.

[4] Gautier et al. “Quelle transmission des prix du pétrole aux prix des carburants ?”, Banque de France, 2021

[5] Les Echos, « Carburants : Macron veut une fiscalité adaptée aux fluctuations de prix », 2018.

[6] Conseil d’Analyse Economique, “Pour le climat : une taxe juste, pas juste une taxe”, articlé cité, Recommandation n°5.

[7] Le montant a été de 18 centimes par litre à partir du 1er avril 2022 en métropole. Il est ensuite monté à 30 centimes par litre de carburant du 1er septembre jusqu’au 15 novembre, avant de redescendre à 10 centimes d’euros TTC du 16 novembre au 31 décembre. Les subventions en Corse et dans les Outre-mer ont été légèrement différentes. Voir par exemple : https://www.gouvernement.fr/actualite/toutes-les-reponses-a-vos-questions-sur-la-remise-carburant

[8] Source : Statista, « Répartition des carburants routiers consommés en France en 2014 et 2022, par type de carburant »

[9] Sénat, “Projet de loi de finances pour 2023”

[10] En faisant à nouveau l’hypothèse que le gazole routier représente environ 75% des carburants totaux consommés.

[11] Le sujet n’est pas mentionné dans le dernier rapport du GIEC, et un seul article apparaît sur Google Scholar après une recherche rapide, traitant d’un modèle théorique sur les investissements et non de fiscalité sur les carburants. Cette absence est d’autant plus frappante que la littérature sur la fiscalité carbone est pléthorique depuis plusieurs décennies, avec plus de 16 000 publications mentionnant ce terme depuis 2022 sur Google Scholar.

[12] La TIPP était la Taxe Intérieure Brute sur les Produits Pétroliers. Elle a été remplacée depuis par la TICPE, Taxe intérieure de consommation sur les produits énergétiques.

[13] Conseil des Impôts, « Fiscalité et environnement », 23è rapport au Président de la République, https://www.ccomptes.fr/sites/default/files/EzPublish/Rapport_2.pdf

[14] Gautier et al. “Quelle transmission des prix du pétrole aux prix des carburants ?”, Banque de France, 2021

[15] Audenis et al. « Le prix des carburants est plus sensible à une hausse qu’à une baisse du brut ». Economie et statistique, 2022.

[16] Fondapol. “Taxe carbone flottante: l’usine à gaz”, 2019.